近日,圓通速遞(600233)發布公告,擬向 184 名激勵對象授予 1,591 萬份股票期權,占前總股本的比例為0.5%,行權價格為12.15元每股,*短等待期為12個月,*長三年。

公告發布日,圓通速遞的股價已經實現了6連跌,收盤14.69,假如沒有等待期,拿到這份期權的員工就可以立刻行權,用每股12.15的價格買入,以14.29的價格賣出,獲得每股2.54的收益,收益率約為17.3%。

之所以設置等待期就是讓員工在這一到三年內拼命干,干得越好,到時候賺的就越多。

員工期權,常見于現在應用比較廣泛的亞式期權。

有些創業公司為了拉攏人才,會在offer中附加部分期權,比如好好干,將來公司上市了,你就可以以低價買入公司的股票,大賺一筆。

有些已經上市的公司也會采用期權的方式對員工進行激勵,好好干,給你低價買入公司股票的權利(通常附加一些平均業績指標),不過要等一段時間才能行權,比如,三年五年,不過相較于前者而言,后者更靠譜一下,就像圓通。

員工期權只是期權的一種特殊形式,是奇異期權的一種,說人話,就是期權的非標產品。

那標準化的期權到底是什么呢,我們先從幾個比喻來理解。

買期權就是買未來

先講一個關于期權的笑話吧。

有個人在美國上大學,選課時發現一門課叫“選擇與未來”,便果斷的選擇了它,希望通過這門課來學習些人生的經驗和智慧,指導自己的未來選擇。然而上課后他發現不知所云,一點也聽不懂,*主要的是老師講的話題跟人生話題一點都不沾邊。

為什么?因為這門課叫《Option ?and ?Future》,翻譯過來是《期權與期貨》,這是一門金融課程而不是什么選擇與未來。他不懂金融專業術語,所以弄出了這樣一個笑話。

可事實是,如果這個人學好了這門課,是真的會有一個好的選擇和未來的,只可惜他聽不懂。

其實如果你精通金融,靠著想法就能賺錢,幾乎不需要本錢,沒錯,就是空手套白狼,不僅如此,如果你夠專業,巧用杠桿,就能在短時間內賺幾十倍上百倍的錢,而且還是低風險。

沒錯,這個杠桿,指的就是期權。

期權,這個被譽為衍生品皇冠上的明珠,由于相比于期貨,它的知識概念更多,交易策略更為豐富,理解起來或許更加困難,許多初聞期權的交易 者會因它的“高冷”而退卻。事實上,一切“高冷”的事物都會有著不可替代的魅力,這樣的魅力值得每 個交易者去認識,去體會。

為了讓期權更加容易理解,我們就拿生活中例子來說道說道。

期權就像保險,花錢買選擇

期權費的英文叫Option Premium,而Premium就是保險費的意思,可見期權和保險的確有著十分相似的 地方,期權的買方就像是投保人,期權的賣方就像是保險公司,一個付出保險費享有權利,一個收取保險費承擔義務。

以意外傷害險為例。某人購買了為期一年的意外險,就相當于買了一份未來出險時是否申請理賠的權利。

假如這一年間發生了意外,則投保人肯定會行權(報案申請理賠,因為行權可以獲得賠償金額),保險公司則需要按保險合同約定賠付投保人損失(履行義務)

假如這一年間投保人安然無恙,投保人則不會行權(因為無利可圖,就是報案,保險公司也不會搭理你),保險公司則將獲得所有保費收入。

期權就像各種票,消費時間各不同

先講個笑話:

A:你*近約會的那個法國女孩怎么樣?B:她很好,既聰明又漂亮。可是她就像一個歐式期權,只有在到期日才能行權。A:到期日,是什么時候?B:我他媽也想知道。A:那你下次還是找個美國妞吧。

根據期權的行權時間不同,期權可以分成歐式期權、美式期權,百慕大期權。

歐式期權好比電影票,只能到期當天行權(8月8日的電影票是不能在8月7日提前入場觀看的)。

美式期權就像月餅票,它可以在到期前任一交易日行權(9月1日公司發的月餅票可以在中秋節前任何一天去提貨)。

而百慕大期權就像中超球賽套票(每周末可以進場看球,一系列時間點可以行權,其他時候不能行權)。

期權就像*,一諾重千金

經常有孩子會跟家長討價還價,如果自己完成多少作業,要求家長買什么玩具。如果父母答應了孩子的要求,事實上是和孩子簽訂了一個口頭的期權合約。其中,孩子作為期權的買方,父母作為期權的賣方。

買方(孩子)完成任務后有權利讓賣方(父母)履行*,買方也可以選擇放棄行使這個權利(孩子按照約定完成作業,但又不想要約定的玩具了)。但是,在孩子要求行使權利的時候,父母就必須踐行諾言,這就是父母作為期權賣方承擔的一種義務。

以上都是從現實中的例子幾個角度去幫助理解期權,但期權本質上是起源于金融市場,屬于金融衍生品,那里才是它的海洋,展現泳姿的*舞臺。

不過,在金融市場里面,一些場外的期權的賣方可能會出現跑路的風險,場內期權基本是安全的。

期權有點像押寶,賭對就賺錢,賭錯虧賭注

根據選擇權的不同,期權大致可以分為看漲期權和看跌期權,也就是說,只要你對市場的判斷正確,不管市場是漲是跌都可以從中賺錢,甚至不漲不跌(震蕩)都可以賺錢。

我們再來舉一個例子來看下期權的杠桿賺錢效應

假設,現在有一套房子,它的價格是1000萬,一年后交房也就是我們所說的期房。現在我們有三種付款方式可供選擇:

*種稱為土豪式付款,也就是全款1000萬一次性付清。

此時,假設一年之后,這套房子的價格漲到了1100萬,對土豪來說,等于賺了10%(投入1000萬,一年后升值到1100萬)。

同樣,假設一年之后,這套房子的價格下降到了900萬,對土豪來說,則相當于虧損了10%(投入1000萬,一年后貶值到900萬)。

這種付款方式就對應了我們現實生活中的現貨交易,一手交錢,一手交貨。

第二種方式,可能是現實生活中大部分人采用的方法。

對于絕大多數人來講,一次性拿出1000萬比較困難,所以他們會采用按揭的方式。

也就是,先付一筆首付(這個例子中假定是200萬),先將房子買下來,隨后再還貸,假設一年之后,這套房子的價格上升到1100萬,那么對于買房者來說,等于獲得了50%的收益率(投入200萬,一年后升值了100萬),這里不考慮利息,只考慮初期投入的200萬首付。

同理,如果一年后,房子的價格下降到900萬,那么對于買房者來說,等于虧損了50%(投入200萬,一年后貶值了100萬)。這種付款方式就對應了我們現實生活中的期貨交易。

期貨交易和現貨交易*的不同點在于,期貨實行的是*金交易制度,交易雙方按照其所交易的合約面值的一定比例繳納*金,這個例子中的200萬首付,就相當于這樣一個*金。

這種方式相當于現貨交易來講,不論是潛在的收益還是虧損,都要更大一些。

*第三種方式,采用了一種買指標的方式。

有志青年不確定一年后是否有錢可以買下這所房子,他決定賭一下。先花10萬塊錢買下了一個購房指標,這個指標規定,他可以在一年后以一千萬的價格去購入這所房子。

假設,一年后房子的價格上升至1100萬,相對于青年所花費的10萬元,收益率是1000%。

注意,這里青年的十萬塊錢所購買的僅僅是指標的價格,一年后若該青年選擇購買該套房子,仍需支付1000萬元,但無論此時房子的價格漲到多高,比如1500萬,2000萬,他始終可以以1000萬的價格去購入該套房產。

但假設,一年之后,房子的價格跌至900萬,或者有志青年在一年后仍沒有足夠的錢去購入該套房產,那么他可以選擇放棄這個指標,這樣他買指標的這10萬塊等于打水漂,所以此時他虧損了100%。

這種通過買指標買房的方式就對應了現實生活中的期權交易。

買方花錢去擁有這項權利,到期的時候他可以執行這項權利,也可以選擇放棄這項權利,而買房*的虧損,則是他用來購買權利的這一部分成本(例子中的十萬塊),我們稱之為權利金。

*,對照著我們的例子,我們再看一遍一開始我們提到的期權的定義,是不是對期權的概念更加清晰了呢?

期權合約解讀與對比

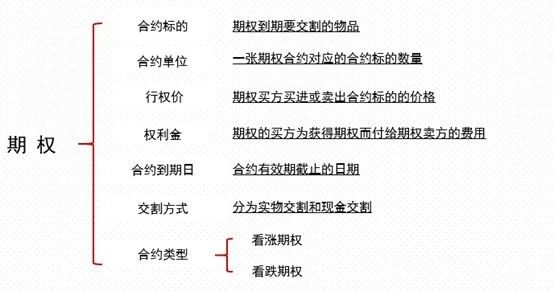

首先讓我們先來看一下一張期權合約所必有的一些要素:

無論一張期權合約他的標的物是什么,比如豆粕期貨合約,白糖期貨合約,一張期權合約所必備的要素,就是以上幾點。

合約標的:

期權合約的標的物指的是期權持有者在行權時所交易的標的資產,也就是上面的例子所提到的一棟房子所扮演的角色。

50ETF期權合約的標的為50ETF,300ETF期權合約的標的為滬深300ETF(滬市)或者300ETF(深市)

合約單位:

它是指一張期權合約對應的合約標的數量,比如一張50ETF期權合約,對應一手50ETF指數基金,是以50ETF基金為合約標的。

行權價:

行權價也稱執行價,是期權買方買進或賣出合約標的的價格,也就是上面的例子所提到的可以用1000萬買入房子,這個1000萬就是執行價格。

如果以50ETF期權來說明的話,比如50ETF6月購2850,其中的2850就是這份看漲期權的行權價格,說明合約的持有者有權利以2.85的價格買入一手50ETF基金。

合約到期日:

是合約有效期截止的日期,也可以說是期權買方可行使權利的*日期。

合約到期后自動失效,期權買方不再享有權利,期權賣方不再承擔義務。簡單的說,就是權力的保質期,過了這個保質期,那就過期作廢啦。

交割方式:

交割方式分為實物交割與現金交割。目前,50ETF期權和滬深300ETF期權采用現金交割,而國內的商品期權采用實物交割的方式。

合約類型:

分為看漲期權和看跌期權兩種,一般體現在合約代碼中是以C或P進行區分,C表示為看漲期權,而P表示為看跌期權。

期權優點集錦

1.杠桿大,買方永遠不爆倉,只要不到期,就存在翻身的機會

期權的買入方是權利方,他的*的損失只有權利金。

有買方就有賣方,期權的賣出方,屬于義務方,為了*他們能夠履行合約義務,所以是需要凍結*金或抵押物(50ETF現貨)的。

作為賣出方,因為方向判斷錯誤,導致*金不足的話,必須追繳*金,否則可能會出現爆倉風險。

2.上漲、下跌或者震蕩,期權都可以賺錢

上漲和下跌好理解,震蕩怎么賺錢?

其實很簡單,比如賣出50ETF的看跌期權,如果未來一個月50ETF依然窄幅震蕩,沒有跌破行權價,買方就不會行權。你是不是在震蕩行情中賺到了權利金?比如蝶式價差策略就是在市場出現低波動率的情況下賺錢。

3.策略多樣化

期權策略可以做出很多種,特別是結合自己的持倉,玩法多變。學FRM的同學會知道常見的期權策略不下十幾個,不管多少種,基本原則就是同時把虧損和收益鎖定在一定范圍之內。

4.期權的風險基本可控

期權策略一個很重要的特點是知道自己*收益是多少,*虧損是多少,而股票或期貨很難做到這樣,這樣想來,是不是覺得期權比股票或期貨的風險小多了。

來個實操的例子

我們以滬深300ETF購2月3700(10002136)為例:

2月3號的時候,由于受到疫情的影響,A股全面下跌,當天滬深300跌幅為-7.88%。

而跟蹤滬深300指數的基金——300ETF(510300),當天收盤價為3.659,對應平值期權則是300ETF購2月3700,而該合約在3號當天收盤的交易價格是0.05元。

如果3號當天我們認為股市的下跌是不理性的,后續理應存在反彈,那么我們直接買入10萬份300ETF則需要支付:3.659*100000=365900(元)。

所以我們直接買入基金,意味著365900元的資金將會隨著滬深300的漲跌也出現盈虧,風險敞口為365900元。

而如果是買入期權呢?由于1張期權合約代表1萬份ETF的認購權利,所以為了獲得10萬300ETF的認購權利,我們需要買入10張認購期權,權利費為:0.05*100000=5000(元)。

由于*虧損為5000元,所以風險敞口為5000元。

我們可以看到,無論是買入基金還是認購期權,我們*終都能夠獲得10萬份300ETF的收益權。

但是我們面臨的風險敞口卻是數十倍的差距,這就意味著當市場并沒有按照我們預期中出現反彈而是繼續下跌:

那么當滬深300下跌1%的時候,我們持有基金的市值就下跌了1%,3659元就沒了;滬深300下跌10%的時候,基金市值就沒36590元。

但是無論滬深300下跌1%,還是10%甚至50%,如果我們是買入認購期權的,*的虧損就只有5000元。

所以如果我們是用期權替代直接持有基金的,那么究竟誰面臨的風險更加高呢才?結果不用我說了吧,當然這也跟期權的杠桿大小有關。

所以不要說期權就一定是高風險的投資產品。一把刀是沒有好和壞之分的,在廚師手里,刀是制造美味佳肴的好工具;在殺人犯手里,刀就是殺人兇器。

同理,期權高風險與否,不在于期權本身,期權它既可以是低風險高收益的*佳投資方式,也可以是萬劫不復的深淵,而這一切都取決于使用期權的人是誰。

有些商家無師自通,把期權的精髓運用到賣貨上,雙十一預售訂金本質就是期權,讓你產生買到就是賺到的錯覺,除非真的是好貨便宜賣,轉手能賣個好價錢。

了解更多資訊,請關注“FRM之家”公眾號

- 報考條件

- 報名時間

- 報名費用

- 考試科目

- 考試時間

-

GARP對于FRM報考條件的規定:

What qualifications do I need to register for the FRM Program?

There are no educational or professional prerequisites needed toregister.

翻譯為:報名FRM考試沒有任何學歷或專業的先決條件。

可以理解為,報名FRM考試沒有任何的學歷和專業的要求,只要是你想考,都可以報名的。查看完整內容 -

2024年5月FRM考試報名時間為:

早鳥價報名階段:2023年12月1日-2024年1月31日。

標準價報名階段:2024年2月1日-2024年3月31日。2024年8月FRM考試報名時間為:

早鳥價報名階段:2024年3月1日-2024年4月30日。

標準價報名階段:2024年5月1日-2024年6月30日。2024年11月FRM考試報名時間為:

早鳥價報名時間:2024年5月1日-2024年7月31日。

標準價報名時間:2024年8月1日-2024年9月30日。查看完整內容 -

2023年GARP協會對FRM的各級考試報名的費用作出了修改:將原先早報階段考試費從$550上漲至$600,標準階段考試費從$750上漲至$800。費用分為:

注冊費:$ 400 USD;

考試費:$ 600 USD(第一階段)or $ 800 USD(第二階段);

場地費:$ 40 USD(大陸考生每次參加FRM考試都需繳納場地費);

數據費:$ 10 USD(只收取一次);

首次注冊的考生費用為(注冊費 + 考試費 + 場地費 + 數據費)= $1050 or $1250 USD。

非首次注冊的考生費用為(考試費 + 場地費) = $640 or $840 USD。查看完整內容 -

FRM考試共兩級,FRM一級四門科目,FRM二級六門科目;具體科目及占比如下:

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis數量分析(大約占20%)

3、Valuation and Risk Models估值與風險建模(大約占30%)

4、Financial Markets and Products金融市場與金融產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

3、Operational and Integrated Risk Management操作及綜合風險管理(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management 流動性風險管理(大約占15%)

5、Risk Management and Investment Management投資風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)查看完整內容 -

2024年FRM考試時間安排如下:

FRM一級考試:

2024年5月4日-5月17日;

2024年8月3日(周六)上午;

2024年11月2日-11月15日。FRM二級考試:

2024年5月18日-5月24日;

2024年8月3月(周六)下午;

2024年11月16日-11月22日。查看完整內容

-

中文名

金融風險管理師

-

持證人數

25000(中國)

-

外文名

FRM(Financial Risk Manager)

-

考試等級

FRM考試共分為兩級考試

-

考試時間

5月、8月、11月

-

報名時間

5月考試(12月1日-3月31日)

8月考試(3月1日-6月30日)

11月考試(5月1日-9月30日)