在FRM考試中,FRM商品風險是什么呢?有沒有相應的考題呢?帶著這些問題跟隨小編往下看看!

商品風險(Commodity risk)源于商品合約價值的潛在變動,包括農產品、金屬和能源產品。這些商品可以分為貴金屬(進、鉑和銀)、基本金屬(鋁、銅、鎳和鋅),還有能源產品(天然氣、燃料油、無鉛汽油、原油)。

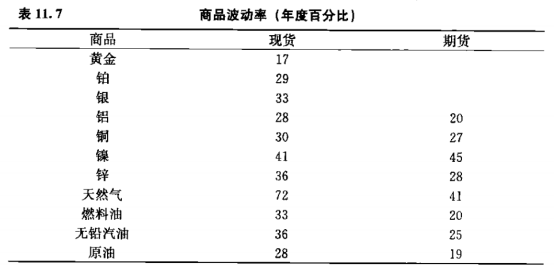

下圖展示了商品合約的風險,并且列出了現貨和短期以及長期(通常為12—15個月)期貨合約的年度波動率。

貴金屬的年波動率范圍為20%—30%,這與股票市場的波動率具有相同的數量級。基本金屬的波動率范圍也大致如此。相比之下,能源產品的波動率范圍就大得多,范圍為20%—70%。這是由于相對金屬而言,能源產品不易儲藏,這樣一來,其受供需波動的影響就較大。

如上圖所示,對所有商品的期貨價值而言,到期日較長的期貨價格的波動率較低。對于能源產品來說,這一遞減的波動率期限結構就更加明顯,而對于基本金屬,就不是很明顯。

期貨合約具有一個單獨的風險因子,另外,能源合約不同期限之間的相關性比金屬合約的相關性低。這就解釋了為什么能源合約需要多個風險因子的風險度量系統,包括期限、等級和地點。

FRM商品風險相應考題介紹:

例題1:假設無風險年利率為5%,存儲原油的年成本率為1%,原油的年便利率為2%,當前的原油價格為每桶50美元。都以連續比率進行計算,那么,一年后原油的遠期價格是多少?

A.49.01美元

B.52.04美元

C.47.56美元

D.49.50美元

例題2:假設你在未來五年采用持有一滾動對沖策略持有期貨合約。假設對沖比率只對不同時刻的貨幣流動性進行調整但沒有對基差風險進行調整。在下列那種情況下你的時間基差風險*?

A. 持有—滾動原油期貨的當前月份

B. 持有—滾動天然氣期貨12個月

C. 持有—滾動*合約3年

D. 所有的情況都具有相同的基差風險

答案解析:

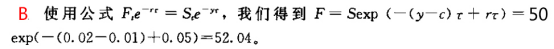

例題1:

例題2:

A 對于*,遠期價格緊密跟隨現貨價格,因此幾乎沒有基差風險。對于原油和天然氣,期貨價格在短的期限結構里變動*。因此持有較短期限的合約或者即月合約,其差風險*。

- 報考條件

- 報名時間

- 報名費用

- 考試科目

- 考試時間

-

GARP對于FRM報考條件的規定:

What qualifications do I need to register for the FRM Program?

There are no educational or professional prerequisites needed toregister.

翻譯為:報名FRM考試沒有任何學歷或專業的先決條件。

可以理解為,報名FRM考試沒有任何的學歷和專業的要求,只要是你想考,都可以報名的。查看完整內容 -

2024年5月FRM考試報名時間為:

早鳥價報名階段:2023年12月1日-2024年1月31日。

標準價報名階段:2024年2月1日-2024年3月31日。2024年8月FRM考試報名時間為:

早鳥價報名階段:2024年3月1日-2024年4月30日。

標準價報名階段:2024年5月1日-2024年6月30日。2024年11月FRM考試報名時間為:

早鳥價報名時間:2024年5月1日-2024年7月31日。

標準價報名時間:2024年8月1日-2024年9月30日。查看完整內容 -

2023年GARP協會對FRM的各級考試報名的費用作出了修改:將原先早報階段考試費從$550上漲至$600,標準階段考試費從$750上漲至$800。費用分為:

注冊費:$ 400 USD;

考試費:$ 600 USD(第一階段)or $ 800 USD(第二階段);

場地費:$ 40 USD(大陸考生每次參加FRM考試都需繳納場地費);

數據費:$ 10 USD(只收取一次);

首次注冊的考生費用為(注冊費 + 考試費 + 場地費 + 數據費)= $1050 or $1250 USD。

非首次注冊的考生費用為(考試費 + 場地費) = $640 or $840 USD。查看完整內容 -

FRM考試共兩級,FRM一級四門科目,FRM二級六門科目;具體科目及占比如下:

FRM一級(共四門科目)

1、Foundations of Risk Management風險管理基礎(大約占20%)

2、Quantitative Analysis數量分析(大約占20%)

3、Valuation and Risk Models估值與風險建模(大約占30%)

4、Financial Markets and Products金融市場與金融產品(大約占30%)

FRM二級(共六門科目)

1、Market Risk Measurement and Management市場風險管理與測量(大約占20%)

2、Credit Risk Measurement and Management信用風險管理與測量(大約占20%)

3、Operational and Integrated Risk Management操作及綜合風險管理(大約占20%)

4、Liquidity and Treasury Risk Measurement and Management 流動性風險管理(大約占15%)

5、Risk Management and Investment Management投資風險管理(大約占15%)

6、Current Issues in Financial Markets金融市場前沿話題(大約占10%)查看完整內容 -

2024年FRM考試時間安排如下:

FRM一級考試:

2024年5月4日-5月17日;

2024年8月3日(周六)上午;

2024年11月2日-11月15日。FRM二級考試:

2024年5月18日-5月24日;

2024年8月3月(周六)下午;

2024年11月16日-11月22日。查看完整內容

-

中文名

金融風險管理師

-

持證人數

25000(中國)

-

外文名

FRM(Financial Risk Manager)

-

考試等級

FRM考試共分為兩級考試

-

考試時間

5月、8月、11月

-

報名時間

5月考試(12月1日-3月31日)

8月考試(3月1日-6月30日)

11月考試(5月1日-9月30日)